居住用財産の買換え特例

この特例は、居住用の不動産の所有期間が10年を超え、居住期間が10年以上の場合に適用できます。売却するマイホームよりも高い金額の住宅に買換えして、住み替える場合、元のマイホームの譲渡益にかかる譲渡所得課税を先送りするという特例です。従ってこの買い替えの際、譲渡所得税等は課税されません。課税は買換え先の住宅を売るときまで先送りされることになります。

適用対象の譲渡資産

2021年12月31日までの居住用財産の譲渡であること。

譲渡対価が1億円までであること。

買換え先資産にも要件が

前年の1月1日から譲渡した年の翌年の12月31日までの間に買換えすること。

取得する個人が居住する土地家屋であること(借地権も含む)。

住宅家屋の床面積は50㎡以上、土地の面積は500㎡以下、住宅家屋が中古住宅の場合は、一定の耐火建築物以外のものである時には建築後年数が25年以内であるか、新耐震基準に適合するものであること。

耐火建築物に該当しないものである場合には、建築後年数が25年以内であるか、買換えで売る物件の売った年の年末までか、または税務署長の承認を得て買換え期限の延長をした場合のその期限までに、耐震基準に適合することにつき証明されたものであること。

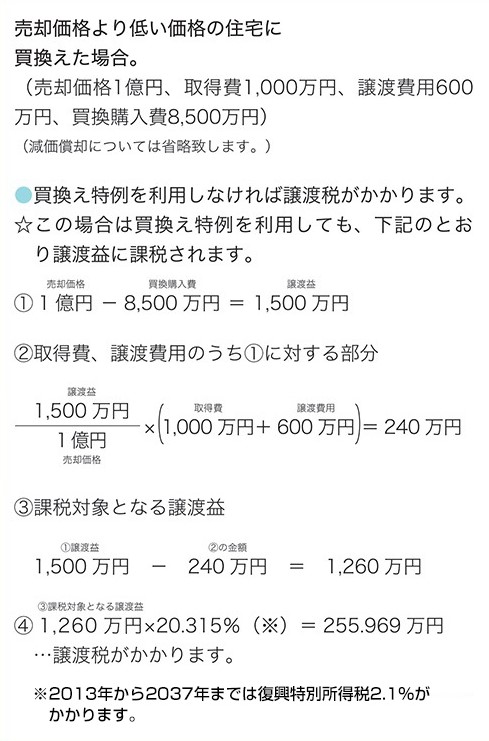

元の住宅より低い金額の住宅に買換えた場合

売却価格から買換え先住宅の購入費を引いた金額を譲渡益とし、その譲渡益に見合う取得費・譲渡費用を控除した金額が課税対象となります。

【例】

注意点

- 買換え特例は、3,000万円特別控除+10年超所有軽減税率の特例との選択制になっています。

- 買換え特例適用後に単純に売却すると、繰り延べられていた税金が一斉にかかってきます。選択については長期的に検討して判断することが必要です。

- 居住用財産買換えの特例を受けるため申告し、取得期限内に取得できなかった場合、災害等、その者の責めに帰せられないやむを得ない事情がある場合を除き3,000万円の特例控除および、軽減税率の特例は受けられません。

居住期間10年以上の要件

この買換え特例の適用要件になっている「居住期間10年以上」とは、必ずしも継続していなくてもよいことになっています。従って途中で、転勤などさまざまな理由で適用対象の住宅に住んでいない期間があったとしても、合計で居住期間が10年以上になれば、この要件を満たすことになります。

たとえば転勤している現時点で居住期間が合計で9年でも、転勤が解消した場合、少なくとももう1年住めば、居住期間10年以上になるわけです。

ただしこの特例を受けるには、住民登録だけを適用しようとしている住宅に移して、転勤先に実際の居所があるなどという場合には、住んでいることを偽装したとして税務上問題になりますので、ご注意ください。

手続き

この特例は、申告に当たって譲渡した土地・建物の登記事項証明書、売却した居住用不動産を管轄する住民票の写し、住民票除票の写し、売買契約書、譲渡資産の取得費や譲渡費用がわかる書類、買換え資産の取得費がわかる書類等が必要になります。

住宅の敷地の譲渡でも居住用にならない場合

居住している住宅の敷地を一部分割して売る場合、たとえば住宅を残したまま庭先の土地だけを分割して売る場合でも、分割した敷地が居住用となるかどうかが問題になります。結論を言いますと、これは居住用になりません。ご注意ください。

ただし、居住用の買換え特例の適用要件である物件の譲渡対価の上限が1億円以内かどうかの判断では、住宅本体を譲渡した年の前年、前々年、翌年、翌々年にこうした庭先の土地を譲渡していた場合には、その代金も譲渡対価として加算することになります。庭先の土地は居住用にならないのですが、買換え特例の適用要件の判断では、譲渡対価の加算対象になるのです。

参考例

たとえば2,000万円で取得したマイホームを代金1億円、譲渡費用600万円で売却し、1億5千万円の住宅に買換えした場合は次の通りです。

- 買換え特例を適用した場合、譲渡税はかかりません。

- 3,000万円控除と軽減税率を適用した場合

1億円-(2,000万円+600万円)-3,000万円=4,400万円

譲渡益に対する譲渡税=4,400 万円 × 14%= 616 万円

616万円の譲渡税がかかります。

※3,000万円控除+軽減税率の適用を選択した場合は、将来、買換えた住宅を売る際に、買換えた際の代金を取得費として、譲渡損益を計算すれば済みますが、買換え特例を適用した場合には、所定の計算に基づく取得費を引き継ぎます。この結果、近い将来、買換え先の住宅を売る場合には、売却代金によっては多額の譲渡税がかかる恐れもあります。

どんなことでもお気軽にお問い合わせください

☎︎0569-84-0401